Quand déclarer Pinel 2020 ?

L’investissement de Pinel s’accompagne souvent d’une restriction administrative que le propriétaire découvre lors de sa première déclaration d’impôt. Une approche compliquée, surtout la première année, lorsque le contribuable doit produire plusieurs déclarations de revenus différentes. Il sera nécessaire d’identifier trois relevés distincts pour traiter l’investissement immobilier de Pinel avec une date de départ, qui varie en fonction de la nature du projet. À long terme, deux déclarations de revenus sont répétées. La source de débit ne change rien, vous devrez faire ces déclarations en 2021 si vous êtes concerné. Attention, changement de formulaire à partir de la déclaration 2021 !

Plan de l'article

Placements locatifs PINEL = 3 déclarations fiscales ?

Un bien locatif sous la Loi Pinel vous oblige à faire les déclarations de revenus suivantes :

A découvrir également : Ouvrir sa propre agence immobilière, une idée à succès !

- 2044EB : location.

- 2044 : déclaration des revenus fonciers.

- 2042C : obtenir sa réduction Pinel. À partir de 2021, il ne sera plus 2042C, mais 2042RICI.

Chaque formulaire est indépendant, ils ne doivent pas être remplis la même année et chacun d’eux a sa propre utilité spécifique.

2044EB : instruction unique utilisée pour valider Pinel

Ce formulaire est spécifique aux propriétés louées dans le cadre d’un dispositif d’obtention d’un bénéfice fiscal (Sgellier, Pinel, Duflot…). En effet, la niche fiscale est conditionnée par plusieurs variables : obligation de louer plusieurs années, plafonnement des loyers, un locataire disposant de moyens modestes… 2044EB vérifiera que l’utilisateur remplit ces conditions et s’engagera à les respecter pendant le temps nécessaire. En conséquence, vous confirmerez la durée de la location, déterminerez le loyer fourni à l’égard de la zone, remplissez les ressources du locataire… Le formulaire est nécessaire et peut entraîner une vérification du taxe avec l’annulation de tous les rabais Pinel s’il est mal rempli. Auparavant, la déclaration en ligne ne permettait pas de valider la propriété de Pinel qui ne remplissait pas les conditions. Par exemple, si vous avez indiqué un loyer au-dessus du plafond de la Loi, vous ne pouvez pas finaliser la déclaration 2044EB en ligne. Ce n’est plus le cas aujourd’hui, ce qui le rend encore plus dangereux ; le contribuable pourrait se tromper sans le voir.

Lire également : Investir en SCI : nos conseils

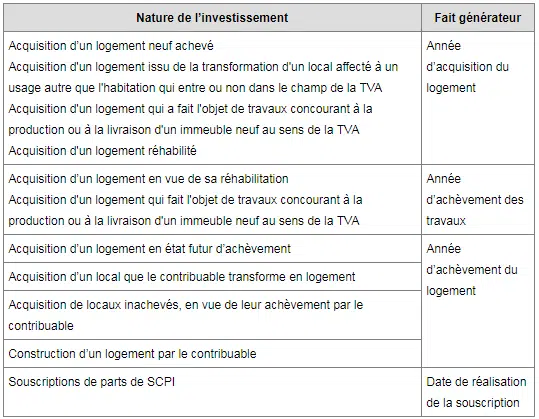

La première difficulté réside dans la date à laquelle cette déclaration est faite. Le fait du générateur dépend de la façon dont vous avez acheté votre propriété Pinel. Le tableau ci-dessous vous aidera à le voir plus clairement.

À titre d’exemple, si je construis un appartement moi-même, le tableau indique que le générateur sera « l’année d’achèvement de l’appartement ». Donc si je termine ma propriété en décembre 2020, le fait générateur est 2020. Je dois produire ma déclaration 2044EB pour 2021 pour la déclaration de revenus 2020 ! Il convient de noter que les règles de la première déclaration 2044 diffèrent de celles en vigueur en 2044EB. 2044EB en ce qui concerne l’obligation de location ne devrait être remplie qu’une seule fois.

Cette déclaration 2044EB est vraiment très importante. Plusieurs prédicats montrent qu’il ne peut plus être modifié rétroactivement, et Pinel n’est fixé qu’en cas d’oubli ou de défauts sous cette forme. Même chose si vous oubliez les frais à inclure dans le prix de revient etc.

Vous louez une propriété et comme toute entreprise et propriétaire (Pinel ou non), vous devez déclarer les loyers et les dépenses perçus chaque année afin que le Trésor public puisse calculer l’impôt sur le revenu et les paiements d’aide sociale dus sur ce nouveau revenu. Pour cela, il est nécessaire de déclarer 2044. Notez que le fait du générateur n’est pas le même que 2044EB. Si vous avez un revenu ou des frais sur votre propriété, vous devez remplir la déclaration. En présence d’un prêt immobilier, il est courant pour le contribuable de terminer 2044 et d’attendre un an avant d’effectuer le premier remboursement 2044EB. Il convient également de noter que 2044 doit être faite chaque année, contrairement à 2044EB, qui n’a lieu qu’une seule fois.

Exemple :

Monsieur a construit un appartement à louer dans le quartier Pinel. Il débloque le prêt et commence à rembourser son échéance en 2019. Les travaux se terminent en 2020 et les locations commencent.

- Le fait générant la déclaration 2044EB est 2020. Vous ferez 2044EB en 2021 pour le revenu 2020.

- En 2019, le propriétaire paie des intérêts sur le prêt, qu’il peut déduire du revenu (frais déductibles). Il n’a pas encore de loyer, mais il continue à déclarer des intérêts payés pour créer un déficit foncier qui réduira son impôt à l’avenir. Il aurait dû commencer à déclarer 2044 en 2020 sur le revenu 2019.

Portez une attention particulière au sort de la cuisine sur les produits PINEL pour optimiser la taxe (même pour les travaux). Une erreur à ce niveau conduit à une hausse très forte de l’impôt. Il convient également de noter que dans le cas des déclarations de revenus Pinel 2021 pour 2020, de nouveaux champs apparaissent de manière unique dans la déclaration jusqu’en 2044. Ils sont utilisés pour gérer des travaux « urgents » ou « non urgents », qui sont soumis à un système particulier en raison de la transition vers le prélèvement fiscal à la source.

2042C ou 2042RICI : pour obtenir l’allègement fiscal Pinel

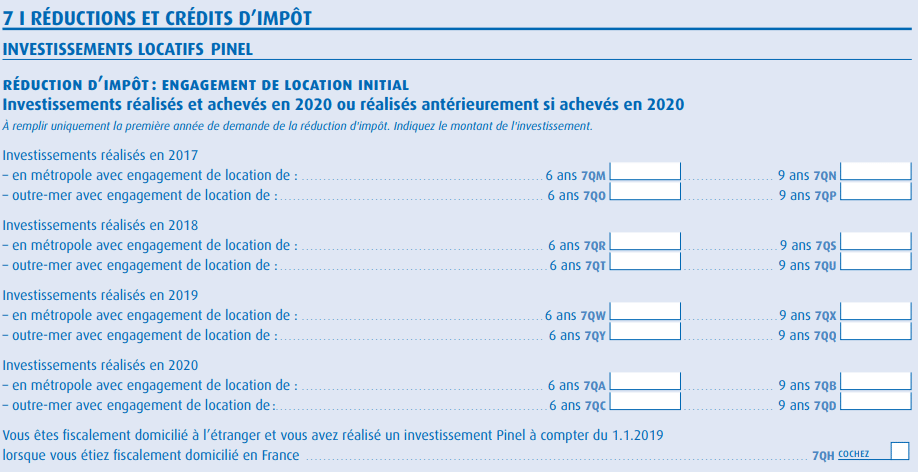

Enfin, n’oubliez pas la déclaration 2042C, sans laquelle vous manquerez l’allègement fiscal… Ce serait dommage ! Il convient de noter que pour la déclaration d’impôt 2021, les autorités fiscales ont décidé de supprimer le cadre nécessaire de 2042C pour le passer à un autre formulaire : 2042RICI. Deux déclarations antérieures permettent la gestion des terres et vérifient que les conditions sont remplies, mais n’approuvent en aucune façon une réduction des taxes. Pour obtenir un gain fiscal, vous devez remplir une déclaration 2042C ou 2042RICI dans la case ci-dessous. L’événement générateur est le même que la déclaration 2044EB. Bien sûr, vous devrez remplir 2042C/2042RICII chaque année si vous voulez avoir un allègement fiscal Pinel. Il y a plusieurs cadres en fonction de la période de l’engagement de bail et la façon d’investir.

Exemple : M. a acheté la propriété Pinel pour 190 000 € et déclare que des frais supplémentaires de 10 000 € peuvent être inclus dans la réduction d’impôt. Il a acheté sa propriété en 2020 et a été impliqué plus de 9 ans. Il remplira la boîte 7QD et mettra 200.000 €. Les autorités fiscales effectueront les calculs eux-mêmes et appliqueront un crédit d’impôt Pinel de 2 %, soit 4 000 euros.

Il convient de noter que dans la première année, le montant total du coût est retourné. Dans les années subséquentes, vous utiliserez les champs de report des placements antérieurs, où vous placerez directement le montant du crédit d’impôt de Pinel. Si je reprends mon exemple, M. devra évaluer 4 millions d’euros dans les boîtes de transfert au cours des années suivantes.

Note sur la déclaration en ligne : 2042C ou 2042RICI ne sont pas ajoutées aux déclarations d’accompagnement. À l’étape 3, vous devez sélectionner l’en-tête « Investissement locatif : Pinel… ». Après cela, à la fin de la déclaration, on vous demandera si vous possédez un Pinel de cette année ou des années passées ou des deux. En cochant ces titres, vous montrerez les cases 7 données ci-dessus !

Maintenant vous connaissez trois déclarations à remplir pour Pinel. Il est important de les remplir correctement pour alléger la fiscalité !