Comment on calcule le gearing ?

Ratio de la dette : Gearing

- Par : Équipe MasterBourse

Des analyses qualitatives et quantitatives sont essentielles avant de prendre la décision d’acquérir des actions. Sinon, vous pourriez éventuellement finir par faire face à une situation de faillite que vous n’avez jamais été en mesure d’anticion.Une des analyses qui nous semble être fondamentale est l’analyse de l’endettement.

A lire en complément : Comptabilisation des pourboires : astuces et normes comptables

Investir dans les actions d’une entreprise sans aucune analyse préalable, c’est comme jouer au Poker sans regarder vos cartes.

A découvrir également : Salaire médian en France : chiffres 2023 et analyse détaillée

Dans un situation de crise, il est très souvent la structure de la dette qui rend une entreprise capable d’absorber ou de souffrir les chocs les plus violents… Le service de la dette peut rapidement devenir très lourd, lorsque la ligne du haut connaît un ralentissement ou des difficultés !

Par exemple, pour Peter Lynch : « Les entreprises qui n’ont pas de dettes ne peuvent faire faillite ». Cette maxime est certainement un peu « extrémiste », mais elle est diaboliblement efficace ! L’histoire financière a toujours prouvé sa véracité.

L’ analyse de la solidité de la structure financière est donc essentielle pour minimiser les risques de vos investissements, mais quels outils analytiques devrions-nous prioriser ? Chez Masterbourse, l’analyse du ratio d’endettement net, aussi appelée « gearing Peter Lynch », est un excellent point de départ pour nous !

Plan de l'article

Qu’ est-ce que l’engrenage ?

Le ratio d’engrenage ou d’endettement est l’un des principaux ratios pour évaluer la solidité de la structure financière. Il s’agit d’un véritable « thermomètre » de la santé financière d’une entreprise. Ce dernier mesure le ratio entre la dette nette et les capitaux propres. Ce ratio, théoriquement, permet de mesurer la capacité de l’entreprise à rembourser ses dettes avec ses capitaux propres en cas de baisse d’activité ou de tout autre problème.

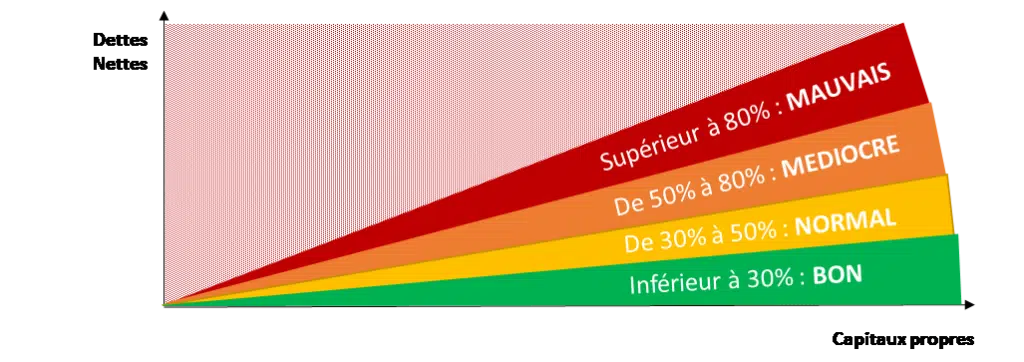

L’ interprétation du ratio, exprimée en pourcentage, est assez basique : plus il est élevé, plus le risque est élevé.

Comment le taux d’endettement net d’une entreprise est-il calculé (ou engrenage) ?

L’ équation est assez simple :

Engagement = dette financière nette/capitaux propres ;

- Dette financière nette = dettes financières totales au passif — Encaisse sur actifs ;

- Encaisse sur actifs = VMP (titres d’investissement) disponibilités.

Afin d’analyser correctement la dette financière nette, il est donc nécessaire d’analyser chaque élément qui constitue son calcul :

i) Total des dettes financières envers les passifs : il s’agit de la somme des dettes financières présentes sur le passif du bilan (emprunts auprès des établissements de crédit obligations prêts et comptes courants actionnaires engagements de crédit-bail découverts bancaires). Il est également important de remettre en question la maturité des dettes du groupe. Ces échéances sont extrêmement importantes, en particulier pour les obligations généralement à forte valeur. Plus les délais sont éloignés, plus le risque est faible.

ii) Encaisse sur actifs : il s’agit de la somme des liquidités disponibles pour les actifs de la société. Cette trésorerie peut prendre deux formes : espèces (espèces réelles ou comptes bancaires) ou titres d’investissement (titres financiers liquides tels que les OPCVM et autres titres monétaires). Toute autre forme de disponibilité ne doit pas être prise en compte dans votre calcul. Certaines entreprises utilisent l’affacturage par exemple et transforme les réclamations des clients en espèces : veillez à éliminer cet élément de votre calcul car il ne peut pas être considéré comme de l’argent réel (risque d’insolvabilité).

Quel est le bon ratio d’endettement ?

Cela dépend avant tout du secteur d’activité. Plus le besoin d’immobilisations est important, plus le besoin d’endettement sera élevé. Une entreprise opérant dans le secteur des télécommunications, par exemple, aura certainement une position supérieure à celle d’une firme de conseil. C’est pour cette raison que nous devrons comparer ce qui est comparable, et avoir une approche relative ! Cela dit, nous pouvons encore, avec un peu de bon sens et d’observation, définir les grandes catégories de niveau de risque associées à ce ratio. Ces grandes classes vous aideront à avoir un premier « sentiment » lors de la lecture d’un niveau d’engrenage d’une entreprise donnée.

Après ce premier sentiment, qui vous aidera à mesurer le niveau de risque, il est très important d’avoir ensuite une approche analytique :

- Relatif : comme mentionné à la au début de cet article, il s’agit de comparer les niveaux d’engrenage des entreprises qui opèrent dans le même secteur et qui sont à un stade de développement équivalent.

- Dynamique : pour que votre analyse soit pertinente, il est nécessaire qu’elle soit basée sur l’évolution du niveau d’engrenage au fil du temps.

Il y a cependant quelques subtilités, auxquelles nous devons également prêter attention… Un ratio très faible n’est pas nécessairement bon, il peut cacher une utilisation insuffisante des dettes pour une entreprise qui pourrait être plus performante et mieux croître en empruntant.

A l’

inverse, un ratio élevé n’est pas nécessairement mauvais : lors d’une opération de rachat d’actions par exemple (l’une des meilleures façons d’allouer du capital et de donner de la valeur à ses actionnaires, sujet très important sur lequel nous reviendrons dans un autre article), les capitaux propres diminuent et, par conséquent, le Gearing augmente…

En résumé, pour réussir votre analyse, il faut : i) calculer correctement l’engrenage en identifiant chaque élément qui constitue le calcul ; ii) comparer son niveau avec d’autres entreprises du même secteur et qui se trouvent à un stade de développement équivalent ; (iii) comparer l’évolution de ce ratio au fil du temps et voir s’il s’améliore ou se détériore ; et iv) enquêter adéquatement pour identifier les raisons pour ces changements observés.

Où trouver l’engrenage des sociétés cotées ?

Tous les agrégats nécessaires à la réalisation des calculs sont publiés dans les comptes annuels des entreprises. Si vous avez peur de faire une erreur dans ces calculs, ou si vous n’avez tout simplement pas le temps de regarder ce sujet, ne paniquez pas : ce rapport très utile, est analysé dans toutes les cartes de visite MasterBourse

0 investisseurs déjà enregistrés Partager sur facebook Partager sur twitter Partager sur linkedin Partager sur email Partager sur Whatsapp DERNIERS ARTICLES